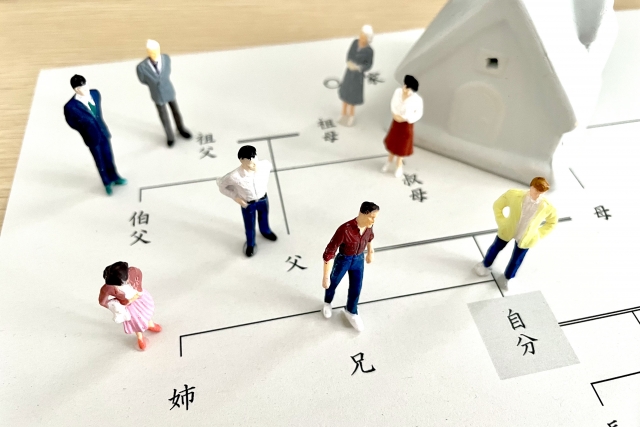

相続に対する想い

キャリア通算500件超の現場で見えた真実。それは、「節税」よりも「家族の絆」を守ることでした。数多くの人生と向き合い、辿り着いた相続への想いをお話しします。

「相続に強みを持っている」ということですが、

そもそも税理士というのは何でもできるものでは?

医師の世界で心臓外科や皮膚科があるように、税理士にも専門分野があります。

専門には色々ありますが、税務会計やクラウド会計・経営分析・医療系・国際税務・そして資産税(相続関連)がその一部です。

もちろんすべてを網羅的に研究されている税理士もいますが、私は資産税(相続関連)に比重を置いたキャリアを築いてきました。

資産税(相続関連)に比重を置いたキャリアとは?

一般的に、税理士が1年あたりに経験する相続税申告は1~2件といわれています。

なので、10年のベテラン税理士でも10~20件程度の経験が平均的です。

私が前勤務先の税理士法人にて経験した相続税申告の件数は、主副担当で280件・社内の最終チェックで少なく見てもおよそ230件ほどを担当しました。

7年半で500件を超える相続税申告に携わってきた計算ですね。

なぜ資産税(相続)に興味をもったのですか?

幼少期より、相続とは切っても切れない人生を歩んできたというのもあります。

あとは、人の死(相続)というものは誰にでも訪れます。

その人生の節目は、皆さん何度も経験するものではありませんので、不安に思われる方が少なからずいらっしゃいます。

悲しみの中から前を向いて生きていけるように、微力ながら税理士としてお手伝いをしたいと強く思ったからです。

確かに相続は何度も経験することではないですね。

中でも、誰に相談したら良いのか分からないという方も

多いのではないのでしょうか。

はい、私がお手伝いさせていただくのは正にその点です。

まずは私にご相談いただければ、相続税申告はもちろんのこと、登記・名義変更手続きなどは提携の各専門家や金融機関等に連携させていただきます。

単に税金の計算だけではなく、いわばお客様にとっての「相続のコンシェルジュ」のような存在になれるよう心がけています。

しかし法律上、税理士がお手伝いできる範囲には制限がありますので、その可能なラインの見極めや適切な各専門家に依頼できる関係を、常日頃から築きあげています。

では、相続税の専門家として、

生前の相続対策で心がけていることは?

それは【家族の絆を絶やさない】ということに尽きます。

税理士なので節税対策のご依頼をいただくことがあります。

もちろん節税対策に価値を見出す方も多くいらっしゃるのですが、私の考えは節税対策の優先順位は、実は最後です。

私の前職の税理士法人にて叩き込まれてきたのは、下記の優先順位です。

1. 納税資金対策

昔からの地主の方に多いのですが、「土地がいっぱいあるが、資金はあまりない」という方がいらっしゃいます。

実際相続が発生した時に相続税が払えるだけの現預金や有価証券があるのか?ということです。

仮にここで納税資金が足りなければ、売却する不動産の順位を検討します。

2.幸せ対策

1.で納税資金のめどが立ったら、次は家族の幸せ対策です。

遺す側、遺された側、皆さまそれぞれの『想い』があり、必ず法定相続分での遺産分割が幸せとは限りません。

中には相続人同士が疎遠であったり険悪であることも珍しくありません。

そのようなケースには生前に遺言書を遺されるケースもあるでしょう。

「税金が安くなるが、家族仲が断絶してしまう」ことは、遺す側も遺される側も望まれる方は多くはありません。

皆様の『想い』を形にできる相続、ここを目指すところと考えます。

3.節税対策

ここでようやく節税対策の登場です。

納税資金の確保ができ、家族の幸せな分け方が決まれば、あとは生前贈与や生命保険に加入するなどの対策をしていきます。

大事なのは「1.2を踏まえたうえでの余剰資金で節税対策をおこなう」ということです。

そうなると、まずは相続税がいくらになるという想定が

必要だということでしょうか。

そうですね、いきなり『生前贈与は節税になると聞いたから生前贈与をしたい』と言われる方もいらっしゃますが、そもそも相続税がかからない水準の方もいらっしゃいます。

そのような方は、相続税の対策は基本的に不要です。

大事なのは、生前の相続税シュミレーションです。

相続財産が一体いくらあるのかによって税率も変わってきますので、まずは財産内容・親族関係のヒアリングから始まります。

また、仮にご夫婦がご存命で子2名の場合を想定します。

夫の相続が発生した際には配偶者が財産を取得すると、夫の相続(1次相続とします)では1億6千万円までか法定相続分までの取得だと、その配偶者は基本的に相続税はかかりません。

しかし妻の相続(2次相続とします)が発生した際には、妻が元々所有していた財産と夫からの相続財産が上乗せされて、1次相続と2次相続をトータルで見るとかえって相続税の金額が高くなるケースも往々にしてあります。

このようなケースであれば、私が相続税の試算をする際には夫婦の現在の財産をヒアリングしたうえで、夫婦の相続シュミレーションとして計算いたします。

そうすることにより、より精度の高い相続シュミレーションとなり、より具体的な相続対策ができます。

税理士としてどんな存在でありたいと考えていますか?

これは相続に限ったことではありませんが、とにかく敷居の低い税理士を目指しています。

『誰に聞いたら良いのか分からないけど、まず今北に相談してみよう』という存在を目指しています。

とにかく、まずご相談いただければ適切な専門家や金融機関への道案内ができます。

その窓口になれるような存在でありたいと、常日頃より精進しています。